PPP、大并购、野蛮人、海外投资˙˙˙˙˙˙越来越多的环保产业人士从这些“钱”味十足的词汇中,感到了环保产业资本时代的汹涌气息。

2016年2月,北京控股有限公司(以下简称北控)对德国EEW(垃圾焚烧企业)超过百亿人民币的天价并购投资还历历在目,这起并购的背后,国企北控展现出的恐怖融资能力是这场并购大战中最值得关注的看点和获胜的关键:据外媒披露,为完成此次收购,北控向国内某银行以1%左右的利率筹了高达25亿欧元的巨额短期贷款。

在环保产业市场做大、热钱遍地、参与者激增的背景下,将企业的财技即投融资能力作为区分企业层级的标准,远比资产规模要更有说服力。EEW收购案中的一个细节是,民营垃圾焚烧发电企业天楹环保也是主要竞购方之一。然而在北控105亿元人民币(对应溢价率227%)的收购金额揭晓之后,不禁让人有些唏嘘:全部身家45亿元的天楹环保或许仅仅是个陪练。

的确,在资本大潮席卷之下,一些公司凭借强硬的股东背景以及得天独厚的身份,拥有了包括其他上市公司在内的绝大部分环保企业所不拥有的资本运作能力,强者恒强的马太效应似乎在环保产业中愈发凸显。

目前包括新三板在内的绝大部分环保上市公司最新(2015)年报已经公布,从过去一年的投融资数据,可以一窥环保产业资本时代的真实景象。

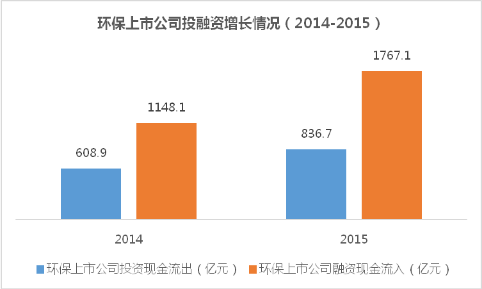

在包括68家A股、H股及249家新三板,共计317家环保上市公司里,如果以现金流量表中的投资现金流出和融资现金流出作为反映投融资体量情况的主要指标,那么,2015年317家环保上市公司融资和投资额分别是1767亿和837亿元,较2014年同比增长高达37%和54%。在行业整体营收和增长数据并不十分理想的2015年,投融资金额取得如此可观的增长,可以说环境产业资本时代到来的说法一点也不夸张。

数据来源:上市公司年报,宇墨咨询整理

再来看一组数据:2014年,融资金额前十的环保上市公司融资额占全部的57%,而在2015年,这一比重进一步增长到了63%。也就是说,307家环保上市公司的融资额总和不到前10家环保企业融资额的2/3。作为对比,总资产规模前十的企业占全部企业资产总和的比重为45%。

据此,可以毫不夸张地说,以融资能力为代表的资本运作能力才是将不同层级环保企业划分开来的鸿沟。

分析大中型上市公司及新三板中小型环保企业投融资情况,可以得出以下结论:

1.在并购及PPP项目投资两大行业主题背景下,股权收购及项目建设投资是大中型环保企业占比最高的两个投资方向。对比之下,购买理财产品占新三板环保企业投资份额的相当比重,在资金有效利用方面,中小企业的不足凸显出来。

2.项目贷款是大中型企业融资资金流入的最主要来源,可见在环保项目投资中强有力的信用背书的重要性。而对新三板环保企业来说,融资方面的差距没有想象中的大,贷款及大部分领先企业可通过借款及贷款的方式获得数亿元的现金。但值得注意的是,股权挂牌交易获得的资金占融资额的较小比重,可见新三板作为融资渠道依然孱弱。

3.绝大部分大中型上市公司及新三板企业的投资额均取得了可观的增长,尤其是垃圾焚烧、资源回收利用、餐厨垃圾处理等固废企业,可见该领域投融资之活跃。

将上市公司投融资数据按行业领域梳理出来(见上图),可以看出,投融资金额增长的主要来源依然是环保产业占比最重的水污染治理和固废处理两个领域。尤其是固废领域,由于2015年垃圾焚烧厂快速建设,以及电子废弃物拆解处理、危废处理等细分子领域投资并购活动高度活跃,固废处理企业在投融资方面都较2014年有着70%-80%的大幅增长。此外,环境监测企业在2015年也实施了相当可观的收购(尤其是海外收购),因而也都取得了超过100%的资金增长率。让人有些意外的是,概念大热的环境修复企业投资和融资活动并未有明显增长,可见在政策体系和行业规范还未成熟的2015年,该领域的资金依然显得有些迟疑。

经过对主要环保企业投融资数据的整理和分析,行业资金吞吐量的大幅增长跃然纸上——这对行业的发展而言,当然是一件好事。另一方面,我们也见证了环保产业由资本运作这个维度所划分着的企业类型和层级正不断明晰和固化。资本时代下,一些领先企业凭借得天独厚的资资本实力与追赶者们之间逐渐拉开差距——我们希望看到的是,这些差距来自于企业的经营能力,而非身份。

附:

投资现金流出前十A股、H股上市公司投融资详情

投资现金流出前十新三板挂牌公司投融资详情

原标题:环保资本大潮里,企业比拼的是财技